ใครคือ 1% Investor?

นักลงทุน หรือ เทรดเดอร์ กลุ่มนี้คือคนที่ “อยู่รอดและรวย” จากตลาดได้ในระยะยาว ไม่ใช่แค่โชคดีในช่วงสั้น

- ไม่ใช่คนที่เข้ามาแล้วกำไรไว ๆ แล้วหายไปจากตลาด

- พวกเขาผ่านทั้งช่วงขาขึ้น ขาลง และช่วงตลาดนิ่ง ๆ มาแล้วหลายรอบ

- จุดเด่นคือ “การอยู่รอด” ก่อน “การเติบโต”

ช่วงตลาดหุ้นวิกฤตในปี 2008 และ 2020 มีนักลงทุนมากมายถอนตัวหรือพอร์ตพัง แต่ 1% Investor กลับอยู่ในตลาดต่อ และฟื้นตัวพร้อมทำกำไรระยะยาวได้

คิดต่างจากคนหมู่มาก ไม่ได้ตามกระแส แต่มีหลักคิดที่มั่นคง

- ไม่รีบซื้อหุ้นตามข่าว หรือหลงไปกับเทรนด์ชั่วคราว

- มีระบบคิดวิเคราะห์เป็นของตัวเอง เช่น เน้นปัจจัยพื้นฐาน หรือพฤติกรรมราคา

- ไม่หวั่นไหวแม้จะโดนค้านหรือวิจารณ์จากคนอื่น

ในช่วงที่คริปโตพุ่งแรงจนคนแห่เข้าซื้อ 1% Investor อาจยังไม่ขยับ เพราะยังไม่เห็นปัจจัยพื้นฐานหรือราคาที่ยุติธรรม

ใช้เวลาเรียนรู้ตลาดจนเข้าใจลึกซึ้ง และไม่ตื่นตระหนกเมื่อเจอความผันผวน

- พวกเขารู้ว่าความผันผวนคือ “ธรรมชาติของตลาด” ไม่ใช่เรื่องน่ากลัว

- ไม่เทขายเพราะความกลัว และไม่ซื้อเพราะความโลภ

- ทุกครั้งที่พอร์ตติดลบ จะกลับมาทบทวนระบบ ไม่ใช่อารมณ์

ช่วงที่ Fed ประกาศขึ้นดอกเบี้ย ตลาดหุ้นผันผวนหนัก นักลงทุนทั่วไปเทขายเพราะกลัว แต่ 1% Investor ประเมินโอกาสจากการปรับตัวของธุรกิจ และทยอยสะสมหุ้นดีในราคาถูก

ภาพแสดงถึงการอยู่รอดในตลาด ของ 1% Investor จากความคิดต่าง ไม่ตื่นตระหนก ที่ทำให้อยู่รอด

กรอบความคิดแบบ 1% Investor

- ไม่มองการลงทุนเป็นการพนัน แต่มองเป็นการทำธุรกิจ

- ยอมขาดทุนเล็กน้อยเพื่อรักษากำไรระยะยาว

- สนใจ “ความเสี่ยงที่ควบคุมได้” มากกว่า “ผลตอบแทนสูงสุด”

- เข้าใจว่า “โอกาสดี” ไม่ได้มาทุกวัน จึงรออย่างมีวินัย

นักลงทุนทั่วไปอาจซื้อหุ้นตามข่าว เช่น หุ้น EV พุ่งแรงก็รีบเข้าโดยไม่มีแผน แต่ 1% Investor จะประเมินมูลค่ากิจการก่อนตัดสินใจ และไม่กลัวที่จะ “ไม่ตามกระแส”

กลยุทธ์การบริหารความเสี่ยงแบบมืออาชีพ

- จำกัดความเสี่ยงต่อการลงทุนแต่ละครั้ง เช่น ไม่เกิน 1-2% ของพอร์ต

- ตั้ง Stop Loss ไว้ล่วงหน้าเสมอ ไม่เปลี่ยนใจเมื่อขาดทุน

- กระจายการลงทุนอย่างสมดุล เพื่อไม่ให้พอร์ตพังจากสินทรัพย์ใดสินทรัพย์หนึ่ง

ในปีที่ตลาดคริปโตฯ ร่วง นักลงทุนที่เทหมดหน้าตักในเหรียญเดียวอย่าง LUNA สูญเงินเกือบ 100% แต่ 1% Investor ที่จัดพอร์ตดี อาจได้รับผลกระทบแค่บางส่วน เพราะกระจายความเสี่ยงไว้แล้ว

วิธีการเลือกสินทรัพย์และลงทุนอย่างมีชั้นเชิง

- ศึกษาปัจจัยพื้นฐานของกิจการ เช่น งบการเงิน โมเดลธุรกิจ

- วิเคราะห์แนวโน้มอุตสาหกรรมและจังหวะเข้าซื้อที่เหมาะสม

- ไม่ไล่ตามราคาที่ขึ้นแรงเกินพื้นฐาน

หุ้น A มีรายได้โตต่อเนื่องทุกปี ไม่มีหนี้สูง และมีแผนขยายธุรกิจชัดเจน แม้ราคาไม่หวือหวา แต่กลับให้ผลตอบแทนมั่นคงในระยะ 5 ปี ขณะที่หุ้น B ฮิตชั่วคราว พุ่งแรงแต่สุดท้ายดิ่งลง

วินัยและระบบคือหัวใจสำคัญ

- มีแผนการลงทุนชัดเจนตั้งแต่ก่อนเข้า เทรด

- บันทึกการลงทุนทุกครั้ง เพื่อวิเคราะห์ผลย้อนหลัง

- ปรับปรุงกลยุทธ์อย่างสม่ำเสมอ ไม่ลงทุนแบบสุ่มสี่สุ่มห้า

นักลงทุนรายหนึ่งทำสมุดบันทึกการเทรดทุกวัน เขียนว่าซื้ออะไรเพราะอะไร และผลเป็นอย่างไร ผ่านไป 1 ปีพบว่า กลยุทธ์ที่ใช้ในบางสถานการณ์ได้ผลดี จึงค่อย ๆ ปรับให้แม่นยำขึ้น

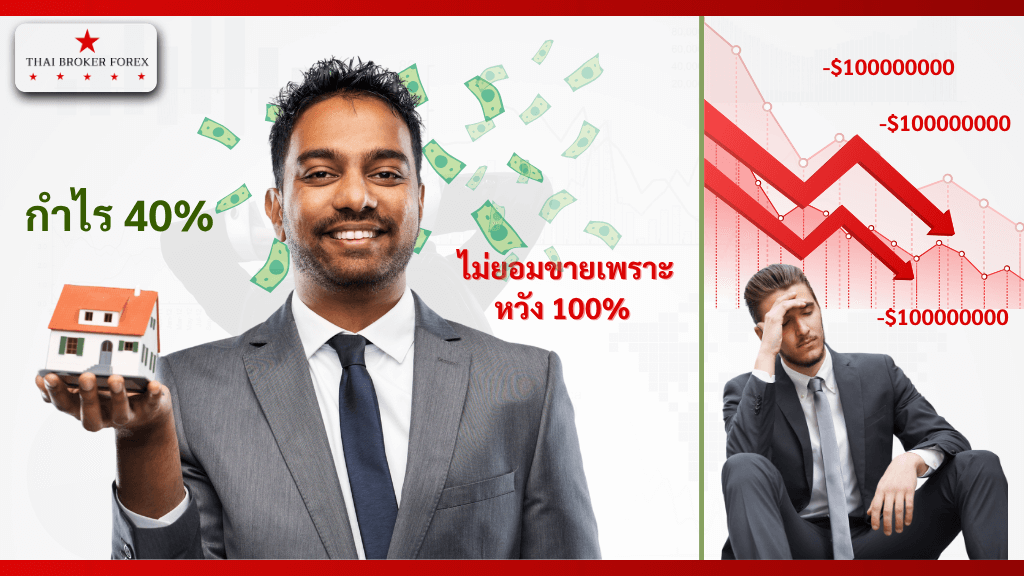

ภาพแสดงถึงการเปรียบเทียบว่า นักลงทุนทั่วไป กับ 1% นักลงทุนที่คิดต่าง มักจะไม่ตามกระแส พร้อมกับประเมินมูลค่าก่อนที่จะตัดสินใจ

การใช้ข้อมูลและการวิเคราะห์เชิงลึก

- ใช้ข้อมูลจริง ไม่อิงความรู้สึก

- วิเคราะห์แนวโน้มตลาดจากปัจจัยเศรษฐกิจ ภาคธุรกิจ และพฤติกรรมของนักลงทุนรายใหญ่

- ติดตามข้อมูลจากแหล่งเชื่อถือได้ ไม่ตามโพสต์กระแส

เล่นเกมระยะยาว มีความอดทนที่คนทั่วไปไม่มี

- เข้าใจว่าการลงทุนใช้เวลา ไม่คาดหวังรวยเร็ว

- รับมือกับการแกว่งตัวของตลาดด้วยใจนิ่ง

- ให้ดอกเบี้ยทบต้นทำงานแทนการไล่กำไรระยะสั้น

นักลงทุนในกองทุนดัชนี S&P500 ที่ถือยาวกว่า 10 ปี แทบไม่มีใครขาดทุน เพราะตลาดโดยรวมเติบโตเสมอในระยะยาว แต่หลายคนออกตอนตลาดตก ทำให้เสียโอกาส

ความผิดพลาดที่ 99% มักทำ และ 1% หลีกเลี่ยง

- ซื้อเพราะกลัวตกขบวน กลัว ตกรถ ไม่ได้วางแผน

- ไม่รู้จักพอใจในกำไร หวังมากเกินไปจนกำไรกลายเป็นขาดทุน

- ขาดวินัย ขายหมู ตัดขาดทุนไม่เป็น

มีนักลงทุนรายหนึ่งกำไร 40% จากหุ้นตัวหนึ่ง แต่ไม่ยอมขายเพราะหวัง 100% สุดท้ายหุ้นปรับฐานแรง กลับมาขาดทุนแทนที่จะล็อกกำไร

นักลงทุนรายหนึ่งได้กำไรมาแล้ว 40% แต่ดันหวังให้ได้มากกว่า 100% ไม่ป้องกันความเสี่ยง หุ้นปรับฐาน กลายเป็นขาดทุนแทน

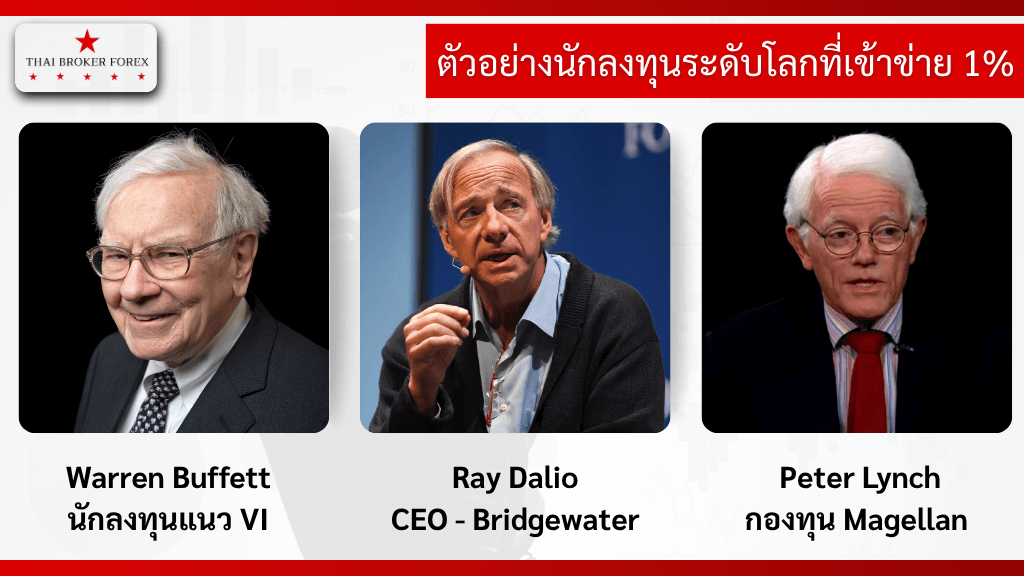

ตัวอย่างนักลงทุนระดับโลกที่เข้าข่าย 1%

Warren Buffett – นักลงทุนแนว VI (Value Investing)

- เชื่อในการลงทุนระยะยาวกับธุรกิจที่เข้าใจได้ง่าย มีความได้เปรียบทางการแข่งขัน และมีทีมบริหารที่ดี

- ไม่หลงตามกระแสหุ้นร้อน แต่เน้น “มูลค่าที่แท้จริง”

- ถือหุ้นยาวนานเป็นสิบปี เช่น Coca-Cola และ American Express

- ในช่วงวิกฤตปี 2008 ขณะที่คนส่วนใหญ่ตื่นกลัว Buffett กลับซื้อหุ้นธนาคารที่มีพื้นฐานแข็งแกร่ง เช่น Goldman Sachs ด้วยเงื่อนไขพิเศษ และได้รับผลตอบแทนสูงหลังตลาดฟื้นตัว

Ray Dalio – ผู้ก่อตั้งกองทุนยักษ์ Bridgewater Associates

- ใช้การวิเคราะห์เชิงเศรษฐกิจมหภาค สร้างโมเดลจำลองเศรษฐกิจที่เรียกว่า “Economic Machine”

- ให้ความสำคัญกับการกระจายความเสี่ยงสูงสุด ด้วยแนวคิด “All Weather Portfolio” ซึ่งออกแบบให้พอร์ตทนต่อทุกสภาพเศรษฐกิจ

- มองว่าความล้มเหลวคือโอกาสในการเรียนรู้ เช่น เคยล้มเหลวจนบริษัทเกือบล้มละลาย แต่กลับฟื้นตัวได้เพราะใช้บทเรียนมาแก้ระบบ

- ในปี 2008 พอร์ตของ Ray Dalio กลับไม่ขาดทุนอย่างรุนแรงเพราะจัดโครงสร้างพอร์ตแบบสมดุล รองรับทั้งภาวะเงินเฟ้อและเงินฝืด

Peter Lynch – ผู้จัดการกองทุน Magellan ของ Fidelity

- สร้างผลตอบแทนเฉลี่ยต่อปีเกือบ 30% ตลอด 13 ปีที่บริหารกองทุน

- มีหลักการว่า “ลงทุนในสิ่งที่รู้จัก” (Invest in what you know) เช่น ร้านอาหารหรือธุรกิจที่ใช้บริการประจำ

- เชื่อว่านักลงทุนทั่วไปสามารถเอาชนะตลาดได้ ถ้าใช้ความรู้รอบตัวให้เป็นประโยชน์

- ไม่พึ่งพาแค่ตัวเลข แต่ไปดูของจริง เช่น เยี่ยมร้านค้าหรือสังเกตพฤติกรรมผู้บริโภค

- เคยลงทุนใน Dunkin’ Donuts เพราะชอบร้านนี้อยู่แล้ว และพบว่ามีศักยภาพการเติบโตสูง จึงซื้อก่อนที่ตลาดจะมองเห็นโอกาส

ภาพแสดงถึงนักลงทุนระดับโลก ที่เข้าข่ายเป็น 1% เพราะทัศนคติที่มักจะคิดแตกต่าง และ ประเมินสถานการณ์ก่อนเสมอ ได้แก่ Warren Buffett, Ray Dalio และ Peter Lynch

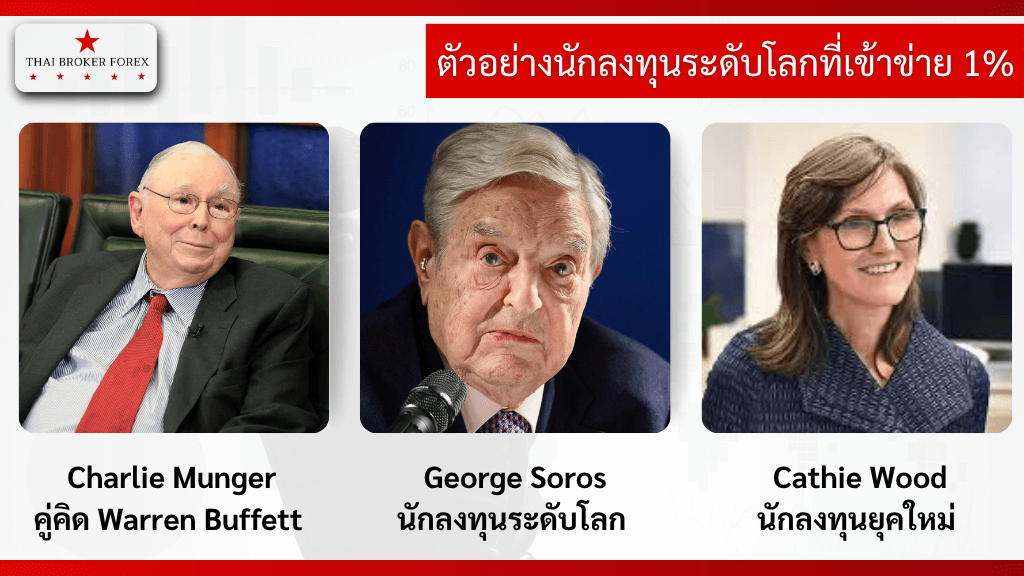

Charlie Munger – หุ้นส่วนคู่คิดของ Warren Buffett

- มีบทบาทสำคัญในการผลักดัน Buffett ให้ลงทุนใน “ธุรกิจดีราคาสมเหตุสมผล” แทนการมองแค่ “ของถูก”

- เน้นใช้ “mental models” หรือกรอบความคิดจากหลากหลายศาสตร์ เช่น คณิตศาสตร์ จิตวิทยา เศรษฐศาสตร์ เพื่อวิเคราะห์การลงทุน

- ยึดหลัก “Sit on your ass investing” คือ ถ้าไม่แน่ใจ ก็ไม่ต้องลงทุน ไม่ซื้อบ่อย แต่ซื้อแม่น

- มีบทบาทในการแนะนำให้ Berkshire Hathaway ซื้อหุ้น See’s Candies เพราะเป็นธุรกิจที่มีแบรนด์แข็งแรง และมีอำนาจตั้งราคาสูง

George Soros – นักลงทุนสายเก็งกำไรระดับโลก

- มีชื่อเสียงจากการทำกำไร 1,000 ล้านดอลลาร์ในวันเดียว ด้วยการ “ขายชอร์ตค่าเงินปอนด์” (Black Wednesday ปี 1992)

- ใช้แนวคิด “Reflexivity” มองว่าตลาดไม่สะท้อนความจริง แต่สะท้อนความคาดหวังของคน

- กล้าตัดสินใจเด็ดขาดในจังหวะสำคัญ โดยเน้น “ความน่าจะเป็น” มากกว่าความแน่นอน

- การเดิมพันว่าธนาคารกลางอังกฤษไม่สามารถตรึงค่าเงินปอนด์ไว้ได้ และทำการขายชอร์ตจนสำเร็จ ทำให้เขาได้รับฉายา “The Man Who Broke the Bank of England”

Cathie Wood – นักลงทุนเทคโนโลยีแห่งยุคใหม่

- ผู้ก่อตั้ง ARK Invest ที่เน้นลงทุนใน “นวัตกรรมพลิกโลก” เช่น AI, Genomics, Robotics และ FinTech

- มั่นใจในการลงทุนกับเทคโนโลยีที่อาจดู “ล้ำหน้าเกินไป” สำหรับคนทั่วไป

- แม้จะเผชิญความผันผวนสูง แต่ยังคงยึดมั่นในวิสัยทัศน์ระยะยาว

- ลงทุนใน Tesla มาตั้งแต่ราคาต่ำมาก เพราะเชื่อมั่นใน Elon Musk และการเปลี่ยนแปลงของอุตสาหกรรมยานยนต์ไฟฟ้า แม้ช่วงแรกจะถูกวิจารณ์อย่างหนัก แต่สุดท้ายได้ผลตอบแทนมหาศาล

ภาพแสดงถึงนักลงทุนระดับโลก ที่เข้าข่ายเป็น 1% เพราะทัศนคติที่มักจะคิดแตกต่าง และ ประเมินสถานการณ์ก่อนเสมอ ได้แก่ Charlie Munger, George Soros และ นักลงทุนเทคโนโลยียุคใหม่ Cathie Wood

คุณจะกลายเป็น 1% Investor ได้อย่างไร

- เริ่มจากการเปลี่ยนมุมมอง: มองการลงทุนเป็นธุรกิจ

- อย่ามองหุ้นหรือคริปโตเป็นแค่ “ป้ายราคาขึ้นลง”

- ควรพิจารณาว่ากำลังเป็นเจ้าของส่วนหนึ่งของธุรกิจหรือแนวโน้มใหม่ที่มีคุณค่า

- เมื่อคิดแบบเจ้าของธุรกิจ จะใส่ใจในคุณภาพ ไม่ใช่แค่ราคา

- สร้างระบบการลงทุนของตนเอง และฝึกใช้จนเป็นนิสัย

- ระบบที่ดีช่วยตัดอารมณ์ออกจากการตัดสินใจ เช่น กำหนดเงื่อนไขชัดเจนว่า “ซื้อเมื่อ P/E ต่ำกว่า 10 + มี D/E ต่ำ”

- ใช้บันทึกการลงทุนย้อนหลังเพื่อตรวจสอบว่าระบบของตนทำงานได้จริงหรือไม่

- ศึกษาตลาดต่อเนื่อง ลงมือทดลองเล็ก ๆ แล้วค่อยพัฒนา

- อย่ารอให้รู้ทุกอย่างก่อนลงทุน เพราะไม่มีวันนั้น

- เริ่มจาก บัญชีเดโม หรือพอร์ตเล็ก ๆ เพื่อเก็บประสบการณ์จริง

- การเรียนรู้จาก “การลงมือทำ” จะฝังแน่นกว่าการอ่านเฉย ๆ

- ยอมรับความผิดพลาดเพื่อเรียนรู้ แทนที่จะกลัวขาดทุน

- นักลงทุน 1% ไม่กลัวผิดพลาด แต่จะวิเคราะห์ทุกครั้งว่า “พลาดเพราะอะไร”

- ความผิดพลาดจึงกลายเป็นต้นทุนการศึกษา ไม่ใช่ต้นทุนความเสียใจ

คลิปที่น่าสนใจ

ขอแนะนำคลิป วิธีเก็งกำไรสุดโหด ของ George Soros ที่อธิบายถึงเทคนิคของเขา จากช่อง @selfinvestment168

เป็นคลิปสั้นที่สรุปเรื่องออกมาได้น่าสนใจ และ เข้าใจเกี่ยวกับเทคนิคของ นักลงทุน 1% รายนี้

สรุป

ถ้าอยู่ในตลาดมาสักพัก จะเริ่มเห็นชัดเลยว่า คนที่ “รอด” และ “โตได้จริง” มีแค่ไม่กี่เปอร์เซ็นต์ นี่แหละที่เรียกว่า 1% Investor พวกนี้ไม่ได้เทพ ไม่ได้ดวงดี แต่เขามีระบบ มีวินัย และที่สำคัญคือ “คิดไม่เหมือนคนส่วนใหญ่” เขาไม่ตามข่าว ไม่ไล่ซื้อของร้อนแรง ตัวอย่างเช่น ข่าว Non-Farm ที่กราฟวิ่งแรง แต่เลือกลงทุนในสิ่งที่เข้าใจ มองระยะยาว และยอมเจ็บเพื่อเรียนรู้ คนที่อยากอยู่ในกลุ่มนี้ต้องเริ่มจากปรับมุมมอง ไม่มองแค่ตัวเลขขึ้นลง แต่คิดให้เหมือนเจ้าของกิจการ ฝึกสร้างระบบที่เหมาะกับตัวเอง ทดสอบจริงทีละนิด แล้วเก็บทุกบทเรียนมาปรับให้แกร่งขึ้น เพราะในตลาดนี้ ไม่ใช่ใครเร็วสุดที่ชนะ แต่คือใครที่ “อยู่รอดได้นานที่สุด” ต่างหาก

อ้างอิง

- 10 Investing Concepts Beginners Need to Learn: https://www.investopedia.com/10-investing-concepts-beginners-need-to-learn-5219500

- Three Key Traits of the Successful Investor Mindset: https://www.trumanwealthadvisors.com/blog/three-key-traits-of-the-successful-investor-mindset

- 2. Mindset of an Investor: https://zerodha.com/varsity/chapter/mindset-investor/

FAQ — เปิดกลยุทธ์ของ 1% Investor คนส่วนน้อยที่รอดและรวย

เพราะหลายคนเสพย์ความรู้เหมือนดูหนัง แต่ไม่เคยเอาไปทดลองใช้จริง หรือพอใช้ก็ไม่มีการจด วิเคราะห์ หรือปรับปรุง ซึ่งอันนี้ ไม่ได้เรียกว่า “รู้” แต่แค่ “เสียงลอยมาประดับหู” มากกว่า และนี่แหละทำให้ 1% Investor ต่าง คนส่วนใหญ่ตรงนี้

- เขา “เรียนแบบลึก” ไม่ใช่แค่กว้าง

- เขา “ลงมือทำ” และ “บันทึกทุกการตัดสินใจ”

- เขา “ทบทวนว่าอะไรเวิร์ก อะไรไม่เวิร์ก” แล้วเปลี่ยนกลยุทธ์

- การฟังคลิป 1000 ชั่วโมง ก็ไม่มีประโยชน์ ถ้าไม่ลงมือในสนามจริง